(Perspectivas de rentabilidad de los activos de Vanguard)

La tasa de desempleo pasó del 3.4% a principios de 2023 al rango bajo del 4%. Ahora está en línea con la estimación de Vanguard de la tasa de desempleo no aceleradora de la inflación (NAIRU). NAIRU, como se conoce, es la tasa de desempleo más baja que no se espera que promueva la inflación.

El indicador clave sugiere un equilibrio en el mercado laboral estadounidense

Notes: NAIRU es la tasa de desempleo no aceleradora de la inflación.

Sources: Cálculos de Vanguard, basados en los datos obtenidos de la base de datos económicos de la Reserva Federal (FRED) de St. Louis hasta el 31 de agosto de 2024.

En su ciclo de subidas iniciado en marzo de 2022, la Fed subió los tipos de interés de forma constante -y, en ocasiones, agresiva- hasta julio de 2023 para combatir una inflación impulsada a máximos generacionales por los desequilibrios de la oferta y la demanda relacionados con la pandemia del COVID-19. Estos desequilibrios fueron especialmente notables en el mercado laboral. Estos desequilibrios fueron especialmente notables en el mercado laboral. La escasez de trabajadores mantuvo las presiones salariales elevadas y la tasa de desempleo muy por debajo de la NAIRU.

En el periodo previo a su primera bajada de los tipos, en septiembre, la Fed expresó su confianza en que el ritmo de la inflación se acercaba al objetivo, pero indicó cierta preocupación por la salud del mercado laboral. El doble mandato de la Fed consiste en garantizar la estabilidad de precios y fomentar el máximo empleo sostenible.

“Nuestra estimación de la NAIRU sugiere que el mercado laboral ha alcanzado un equilibrio saludable”, dijo Adam Schickling, economista senior de Vanguard. “Aunque es posible que la Fed se muestre partidaria de nuevas bajadas de tipos para acercar el tipo de interés oficial a su estimación del tipo neutral, no esperamos que las condiciones del mercado laboral a corto plazo impulsen un ciclo de recortes acelerado.”1

Perspectivas de Vanguard para los mercados financieros

Disponemos de previsiones sobre el rendimiento de las principales clases de activos, basadas en la ejecución al 30 de junio de 2024 del Vanguard Capital Markets Model®. Las proyecciones detalladas, incluidas las estimaciones de rentabilidad y volatilidad anualizadas para horizontes de 10 y 30 años, están disponibles en gráficos y tablas interactivas.

Perspectivas por regiones

Las opiniones que se presentan a continuación son las del equipo de economía y mercados globales de Grupo de estrategia de inversión de Vanguard (Vanguard Investment Strategy Group) al 16 de octubre de 2024.

Estados Unidos

La actividad reciente respalda nuestra opinión de que el crecimiento económico se está moderando pero sigue siendo saludable. La Fed parece haber declarado la victoria en su lucha contra la inflación, basándose en sus proyecciones más recientes para el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente. Ve riesgos equilibrados para su doble mandato de garantizar la estabilidad de precios y el máximo empleo sostenible.

Esperamos:

- Reducciones de 0.25 puntos porcentuales en el objetivo de la Fed para los tipos de interés a corto plazo tanto en noviembre como en diciembre de 2024. Esto dejaría el tipo de interés oficial en el 4.25%-4.5% a finales de año.

- Crecimiento económico para todo el año 2024 superior al 2%.

- El ritmo interanual de la inflación (PCE subyacente) aumentará hasta el 2.8% a finales de año debido a las difíciles comparaciones con los datos del año anterior.

- La tasa de desempleo cerrará 2024 ligeramente por encima del 4.1% de septiembre.

Reino Unido

El presupuesto nacional se publicará el 30 de octubre. Estamos atentos a las medidas que podrían impulsar el crecimiento económico a largo plazo -y la productividad-, principalmente a través de una mayor inversión pública y privada. El Reino Unido ha estado por detrás del resto del G7 en niveles de inversión durante la mayor parte de las tres últimas décadas. Esperamos:

- El Banco de Inglaterra (BOE) recorte su tipo de interés oficial en 0.25 puntos porcentuales tanto en noviembre como en diciembre, lo que dejará el tipo bancario a final de año en el 4.5%. Es probable que nuevos recortes el año que viene sitúen el tipo de interés en el 3.5% a finales de 2025.

- Crecimiento económico en todo el año 2024 del 1%, frente al 1.2% de nuestra previsión anterior.

- La tasa interanual de inflación subyacente cierre 2024 en torno al 2.8% y alcance el objetivo del 2% del BOE en el segundo semestre de 2025.

Zona euro

Con Alemania al borde de la recesión y el impulso del crecimiento de la zona euro ralentizándose drásticamente, el Banco Central Europeo (BCE) ha recortado hoy (17 de octubre) su tipo de interés de referencia en 0.25 puntos porcentuales. Se trata de la tercera reducción de un ciclo de recortes que comenzó en junio. Esperamos:

- Menor crecimiento económico en el tercer trimestre, debido a la continua caída del sector manufacturero durante dos años, y un crecimiento del 0.6% para todo el año 2024, por debajo del 0.8% de nuestras previsiones anteriores.

- Otro recorte de los tipos de interés oficiales del BCE en diciembre, que dejaría el tipo de interés de la facilidad de depósito (DFR) en el 3% a finales de año.

- El ritmo interanual de la inflación subyacente, que excluye los precios de los alimentos, la energía, el alcohol y el tabaco, se reducirá hasta aproximadamente el 2.5% a finales de 2024. En septiembre era del 2.7%. La todavía elevada inflación de los servicios (3.9% el mes pasado), el último obstáculo importante para reducir la inflación subyacente, subraya nuestra opinión de siempre de que el último tramo para reducir la inflación a los niveles objetivo de los bancos centrales es el más difícil.

Japón

Después de décadas de estancamiento económico y del mercado, Japón podría estar en camino de una recuperación sostenible. El nuevo Primer Ministro japonés, Shigeru Ishiba, parece apoyar una nueva dirección para el Banco de Japón. Esperamos:

- Los datos futuros sobre la inflación y los resultados de la encuesta empresarial Tankan del tercer trimestre podrían llevar al Banco de Japón (BOJ) a subir los tipos de interés en diciembre. El aumento de los salarios reales y de la inflación dará confianza a los responsables para seguir subiendo los tipos en 2025.

- Crecimiento económico para todo el año 2024 de alrededor del 0.2%, ligeramente por encima del consenso, y un 2025 sustancialmente más fuerte.

- una tasa de inflación para todo el año 2024 de aproximadamente el 2.5%, por encima del objetivo de inflación del 2% del BOJ.

China

En una sesión informativa celebrada el 12 de octubre, el Ministerio de Hacienda prometió que el próximo estímulo fiscal abordaría los problemas del mercado inmobiliario y de la deuda gubernamental local. La falta de especificación de una cifra global en dólares decepcionó a algunos observadores. Esperamos:

- Un inminente estímulo significativo, por un importe que podría superar el límite de endeudamiento del gobierno chino y que requeriría la aprobación de la Asamblea Popular Nacional (APN). Esperamos que se concreten tras la sesión del APN de finales de octubre.

- China aún podrá alcanzar su objetivo de crecimiento económico del 5% para 2024, siempre que la respuesta de la política fiscal sea suficientemente oportuna. El producto interno bruto creció sólo un 0.7% en el segundo trimestre respecto al primero y un 4.7% interanual.

- Inflación general del 0.8% e inflación subyacente del 1.0% para 2024.

Australia

La economía está creciendo a su ritmo más lento en décadas, pero es probable que la inflación, que desciende sólo gradualmente, impida al Banco Central recortar su tipo de interés oficial este año. Esperamos:

- El Banco de la Reserva de Australia (RBA) mantenga el tipo durante el resto del año antes de iniciar un ciclo de relajación gradual en medio de un debilitamiento previsto tanto de la inflación como del mercado laboral.

- Que la inflación no caiga de forma sostenible hasta el punto medio del rango objetivo del 2%-3% del RBA hasta 2025, dado el bajo crecimiento de la productividad y la elevación resultado de los costes laborales unitarios. El ritmo de la inflación media recortada -una medida de la inflación subyacente que no incluye las partidas extremas- se ralentizó hasta el 3.4% interanual en Agosto.

- El crecimiento económico empiece a recuperarse lentamente en el segundo semestre de 2024, con un crecimiento anual en torno al 1%.

Canadá

La política monetaria sigue siendo restrictiva y más potente que en Estados Unidos, y el ritmo de la inflación está bajando. Esperamos:

- Que el Banco de Canadá reduzca su objetivo de tipos a un día, actualmente en el 4.25%, al 4% o al 3.75% a finales de año.

- Crecimiento económico por debajo de la tendencia del 1.25%-1.5% para todo el año 2024.

- El ritmo interanual de la inflación subyacente, que no incluye los precios volátiles de los alimentos y la energía, se situará en 2024 entre el 2.1% y el 2.4%.

Emerging markets

Policy interest rates and the pace of inflation are moving in opposite directions in Latin America’s two largest economies.

Rising inflation driven by drought led the central bank of Brazil to raise its policy Selic rate to 10.75% last month. Broad prices rose by 4.42% year over year in September, near the upper end of a 1.5-percentage-point tolerance band around the bank’s 3% inflation target. Another rate hike may occur if inflation persists.

In Mexico, the pace of core inflation fell for a 20th straight month, to 3.91% year over year in September. Banxico, the central bank, cut interest rates last month for the third time this year, to 10.5%. With core inflation falling into Banxico’s target range, we believe additional rate cuts are possible in 2024. Peso depreciation will remain a concern.

Mercados emergentes

Los tipos de interés oficiales y el ritmo de la inflación se mueven en direcciones opuestas en las dos mayores economías de América Latina.

El aumento de la inflación provocado por la sequía llevó al Banco Central de Brasil a elevar su tipo Selic oficial al 10.75% el mes pasado. Los precios generales subieron un 4.42% interanual en septiembre, cerca del extremo superior de un rango de tolerancia de 1.5 puntos porcentuales en torno al objetivo de inflación del 3% fijado por el banco. Podría producirse otra subida de tipos si persiste la inflación.

En México, el ritmo de la inflación subyacente cayó por vigésimo mes consecutivo, hasta el 3.91% interanual en septiembre. Banxico, el banco central, recortó los tipos de interés el mes pasado por tercera vez este año, hasta el 10.5%. Con la inflación subyacente cayendo dentro del rango objetivo de Banxico, creemos que es posible que se produzcan recortes adicionales de tipos en 2024. La depreciación del peso seguirá siendo motivo de preocupación.

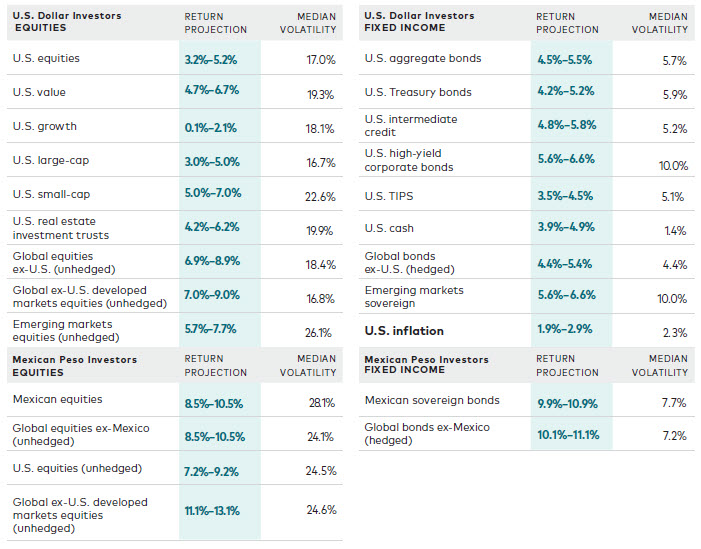

Perspectivas de rentabilidad de las clases de activos

Las perspectivas anualizadas a 10 años de Vanguard para los rendimientos de las clases de activos generales no han cambiado desde la actualización económica y de mercado de septiembre de 2024. Las hipótesis probabilísticas de rentabilidad dependen de las condiciones del mercado en el momento de la ejecución del Vanguard Capital Markets Model® (VCMM) y pueden cambiar con cada ejecución a lo largo del tiempo.

Las proyecciones que se presentan a continuación se basan en la ejecución del 30 de junio de 2024 del VCMM. El Grupo de estrategia de inversión de Vanguard (Vanguard Investment Strategy Group) actualiza estas cifras trimestralmente. Las proyecciones basadas en la ejecución del 30 de septiembre de 2024 del VCMM se comunicarán a través de la actualización económica y de mercado de noviembre de 2024. En el centro de economía y mercados encontrará nuestras previsiones más actualizadas sobre la rentabilidad en Estados Unidos, las valoraciones de las clases de activos estadounidenses y la asignación de activos variable en el tiempo.

Nuestras proyecciones de rendimiento nominal anualizado a 10 años, expresadas para los inversores locales en moneda local, son las siguientes. Las cifras se basan en un intervalo de 2 puntos en torno al percentil 50 de la distribución de resultados de rentabilidad para la renta variable y un intervalo de 1 punto en torno al percentil 50 para la renta fija. Las cifras entre paréntesis reflejan la volatilidad media.

Notes:

Toda inversión está sujeta a riesgos, lo que incluye la posible pérdida del dinero que usted invierta.

Las inversiones en bonos están sujetas a riesgos de tasa de interés, de crédito y de inflación.

Las inversiones en acciones y bonos emitidos por empresas no estadounidenses están sujetas a riesgos incluyendo el riesgo país/región y el riesgo de moneda. Estos riesgos son especialmente elevados en los mercados emergentes.

IMPORTANTE: Las proyecciones u otra información generada por el Modelo de Mercados de Capitales de Vanguard (Vanguard Capital Markets Model- VCMM) en relación con la probabilidad de varios resultados de inversión son de naturaleza hipotética, no reflejan los resultados reales de inversión y no son garantía de resultados futuros. La distribución de los resultados de rendimiento del VCMM se obtiene a partir de 10,000 simulaciones para cada clase de activo modelado. Las simulaciones son al 30 de junio de 2024. Los resultados del modelo pueden variar con cada uso y con el tiempo. Para más información, consulte la sección Notas.

Las proyecciones del VCMM se basan en un análisis estadístico de los datos históricos. Los rendimientos futuros pueden comportarse de forma diferente a los patrones históricos obtenidos en el VCMM. Y lo que es más importante, el VCMM puede estar subestimando escenarios negativos extremos no observados en el periodo histórico en el que se basa la estimación del modelo.

El modelo Vanguard Capital Markets Model® es una herramienta patentada de simulación financiera desarrollada y mantenida por los principales equipos de asesoramiento e investigación de inversiones de Vanguard. El modelo prevé distribuciones de rendimientos futuros para una amplia variedad de clases de activos. Estas clases de activos incluyen los mercados de renta variable estadounidenses e internacionales, varios vencimientos de los instrumentos financieros del Tesoro de los Estados Unidos y los mercados de renta fija corporativa, los mercados de renta fija internacionales, los mercados monetarios estadounidenses, las materias primas y algunas estrategias de inversión alternativas. El fundamento teórico y empírico del Modelo de Mercados de Capitales de Vanguard (VCMM) es que los rendimientos de las distintas clases de activos reflejan la compensación que requieren los inversores por soportar distintos tipos de riesgo sistemático (beta). El núcleo del modelo son las estimaciones de la relación estadística dinámica entre los factores de riesgo y los rendimientos de los activos, obtenidas a partir de un análisis estadístico basado en los datos financieros y económicos mensuales disponibles desde 1960. Mediante el uso de un sistema de ecuaciones estimadas, el modelo aplica a continuación un método de simulación Monte Carlo para proyectar en el tiempo las interrelaciones estimadas entre los factores de riesgo y las clases de activos, así como la incertidumbre y la aleatoriedad. El modelo genera un amplio conjunto de resultados simulados para cada clase de activo en varios horizontes temporales. Las previsiones se obtienen calculando medidas de tendencia central en estas simulaciones. Los resultados generados por la herramienta variarán con cada uso y con el paso del tiempo.